さて、今回も投資の記事続編になります。

リスクとリターンは投資をやる中で一番聞く言葉だと思います。

このリスクとリターンは相反するものと考えられるですが、過ぎたリスクを取りすぎることは身を滅ぼしてしまいます。今回は初心者さんに適正なリスクの取り方と世の中の元本保証の嘘について話していこうと思います。

元本保証商品(保険)は不必要商品なので絶対に買っていけない!

元本保証商品 個人年金編(保険商品)は三つのメリット?

さて最少は元本保証型保険について解説します。前回の記事でもやったので今回は異なる「個人年金商品」を深堀したいと思います。

保険会社がおすすめする元本保証型の保険商品はおもにこの四つがあげられると思います。

養老保険、学資保険(こども保険)、(積立利率変動型)終身保険、個人年金保険

前回紹介したのはこの一般的な「終身保険」を投資との比較させていただきました。

今回はこの中でも貯金性を最も高い「個人年金保険」について説明していこうと思います。

個人年金保険は一般的に「死亡保障、医療保障」がなく、貯蓄に特化した保険となります。要は名ばかりの保険商品となっており、支払った保険料がそれらの補償に充てられることなくお金が増えていきます(実際には終身保険と個人年金保険は近い商品が多く販売されています)。

まずはこの個人年金保険が述べる三つのメリットを整理しようと思います。これを表にまとめるとこんな感じです。

| 個人年金保険のメリット | |

| メリット項目 | 詳細 |

| ①収益性 | 保険料を一定期間積み立てると貯金よりもお得(返戻率が100%超える) |

| ②節税効果 | 個人年金保険控除で税金が返ってくる |

| ③安定性(元本保証) | 投資は元本割れするリスクが高いのに対して、元本割れのリスクがない |

さて次からはこれらのメリットについて本当に個人年金保険が必要なのか掘り下げていきます。

①収益性:個人年金保険 結論:投資信託よりも利回り低すぎ、貯金よりもほんちょっとだけ高いだけ

一つめは収益性のメリットについてです。個人年金保険も終身保険と収益性に関してはほぼ同じですが、個人年金保険として販売しており、下記のサイト様の2,023年11月で上位の住友生命の「たのしみわんだふる」のモデルケースでもう一度見ていこうと思います。

参照サイト様:個人年金保険のおすすめ人気ランキング6選【徹底比較2023年】 | mybest (my-best.com) 個人年金保険(たのしみワンダフル) | 住友生命保険 (sumitomolife.co.jp)

| インデックス投資信託(ファンド) | 個人年金保険 | 貯金 | |

| コスト | 安い(0.1%程度/年) | 高い(21.2%以上/年) 窓口や営業等への人件費 | なし |

| 年平均リターン | 4~7%/年 | 0.37%/年 (たのしみわんだふる参考) | 0.1%/年 (楽天銀行参考) |

| 60歳時の一括受取率 (20歳から月1.5万で40年積立/720万円積立) | 1796万円~3863万円 250%~537%(返戻率) | 795万円 111%(返戻率) | 753万円 105%(返戻率) |

| 65歳時の年金受取率 (20歳から月1.5万で40年積立/360万円積立) | 2186万円~5418万円 304%~753%(返戻率) | 811万円 113%(返戻率) | 757万円 105%(返戻率) |

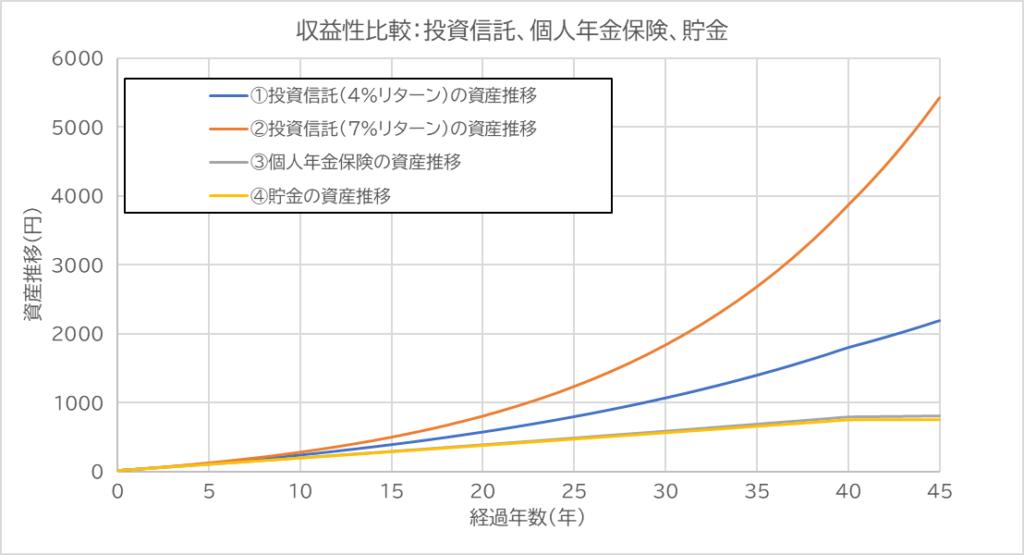

さて今回も同じように年平均リターンを計算しました。これを見て私が最も伝えたいことは。

保険は投資よりも明らかにリターンが低すぎる収益性であること!

貯金の安全資産に対して毛が生えた程度の収益性であること!

この二つです。要はあとで説明する適正なリスクにはふさわしくない商品であるいうことです。下に今回算出したグラフを書いておきます。まずは保険の収益性の立ち位置を知ってほしいと思います。

②節税効果:個人年金保険 保険の正直、雀の涙程度の減税額。嘘ではないけど…。

さて次は保険営業マンの必殺技である「最近税金が高いですよね、保険は節税できるのでお得ですよ」を深堀します。

個人年金保険はそもそもどの程度節税に働くのでしょうか?

基本的に個人年金保険の節税には所得税と住民税の二つで節税(控除)が受けられます。この辺りはややこしいので一先ず表を見て年間支払額ごとに控除額が異なることを把握してもらいたいと思います。

まず、所得税の控除額(節税)を表を下に示します。

| 年間支払保険料 | 控除額(所得税) |

|---|---|

| 2万円以下 | 支払保険料等の全額 |

| 2万円超~4万円以下 | (支払保険料等×1/2)+1万円 |

| 4万円超~8万円以下 | (支払保険料等×1/4)+2万円 |

| 8万円超 | 一律4万円 |

続いて住民税の控除額(節税)の表です

| 年間支払保険料 | 控除額(住民税) |

|---|---|

| 1万2,000円以下 | 支払保険料等の全額 |

| 1万2,000円超~3万2,000円以下 | (支払保険料等×1/2)+6,000円 |

| 3万2,000円超~5万6,000円以下 | (支払保険料等×1/4)+1万4,000円 |

| 5万6,000円超 | 一律2万8,000円 |

確定申告に申し込まれた人はだいたい把握していると思いますが、少し制度的にわかりにくいですよね。特にそのまま減税するのではなくこの控除額はそれぞれの課税所得を控除することで減税するのがこの制度になります。

通常の男性サラリーマンの方では平均年収480万(額面)では所得税は10%、住民税でも10%となります。この人を例にして計算してみようと思います。この所得税と住民税それぞれで減税額を確認する必要があります。

自分で計算が面倒な人は下の表を見れば一般的な減税額がわかります。

| 個人年金保険:年間支払保険料 | 控除額(所得税) | 控除額(住民税) | 合計 |

|---|---|---|---|

| 1万2,000円(1,000円/月) | 1,200円 | 1,200円 | 2,400円(返戻率20.0%) |

| 3万6,000円(3,000円/月) | 2,800円 | 2,300円 | 5,100円(返戻率14.2%) |

| 6万円(5,000円/月) | 3,500円 | 2,800円 | 6,300円(返戻率10.5%) |

| 8万円(6,666円/月) | 4,000円 | 2,800円 | 6,800円(返戻率8.5%) |

| 12万円(15,000円/月) | 4,000円 | 2,800円 | 6,800円(返戻率5.7%) |

ざっと今の日本の節税制度を一般サラリーマンが使用すると年間6800円が最大であり、返戻率の最大は月1000円ずつの個人年金保険に加入した際で20.0%となります。

見て通り、個人年金保険は8万円を超えると頭打ちになることは覚えてもいいかもしれません

さてこの返戻率をみて保険の営業マンはよく伝えます。「株式のような投資はリスクが高いうえに利回りは4%程度ですよ。私たちの保険は安全なうえ節税効果で返戻率が5%以上あるのでお得ですよ」

さて数字に強い人は大丈夫だと思いますが。この主張はめちゃくちゃ間違っています。なぜかといえば、投資は複利の力で資産が雪だるま式に増えていくということです。

中学の数学を使って説明すると、

保険は一次関数(比例グラフ)的に小さな傾きで一定で増える。 に対して

投資は複利の力で二次関数的に爆発的に増える

これを覚えてほしいです。

さて、さっきのグラフに保険の節税効果をいれてフェアに比べてみようと思います。5400円が40年分積立額に増えると考えると。

| インデックス投資信託(ファンド) | 個人年金保険 (+節税効果あり) | 貯金 | |

| コスト | 安い(0.1%程度/年) | 高い(21.2%以上/年) 窓口や営業等への人件費 | なし |

| 年平均リターン | 4~7%/年 | 0.37%/年 (たのしみわんだふる参考) | 0.1%/年 (楽天銀行参考) |

| 60歳時の一括受取率 (20歳から月1.5万で40年積立/720万円積立) | 1796万円~3863万円 250%~537%(返戻率) | 822万円 114%(返戻率) | 753万円 105%(返戻率) |

| 65歳時の年金受取率 (20歳から月1.5万で40年積立/360万円積立) | 2186万円~5418万円 304%~753%(返戻率) | 842万円 117%(返戻率) | 757万円 105%(返戻率) |

という結果になりました。この節税効果は確かに保険に入っている方は確実にやるべきことですが、投資と比べてみると最終的な40年度のリターンに3%程度しか関与しない。つまり雀の涙程度の効果にすぎないことは覚えてください。

そもそもいくら節税してもそれ以上に保険会社に20%以上のコストを支払っているわけなので利回りが良くなるわけはないですよね…。

③安定性(元本保証) 途中解約での元本割れのリスク、保険会社倒産リスク考えたら貯金の方が安全だよね!

三つめは安全性です。個人年金保険は元本保証を約束しております。保険以外の株式、債券等の投資は元本保証がされておらず、安全性が低いことを述べています。

確かに私が推奨するインデックス投資も決して元本保証を約束したものではありません。

これは投資をやる人が常に覚えていってほしいものです。最近は株式の調子は良いために元本割れせずに資産を増やした個人投資家が多くいると思いますが、投資信託はどうしてもその時の株価に作用されるために資産を大きく減らすリスクは受け入れる必要があります。

じゃあ、保険会社のいうように個人年金保険に入る必要があるかというとこれは全く違います。

なぜなら保険なんかよりも貯金の方が圧倒的に安全に資産を保管できるからです。

保険の安定性を述べる際に貯金との大きな差を把握する必要があります。これは主に3つあります。

①好きな時にお金をおろすことができないリスク

②途中解約で元本割れするリスク

③保険会社がつぶれると資産がなくなるリスク

これは割と日常生活で致命的な要素だと感じています。特に暮らしていると急な出費が立て込むことがあると思います。これに対して保険は貯金よりも圧倒的に不便です。また保険会社がつぶれた場合は救済処置制度はあるものの貯金のように100%保証してくれる制度ではありません。

要は安定性という項目では貯金に負けまくっているということが結論になります。

結論 インデックス投資と貯金(安全資産)の二刀流が最強!

ここまで色々と保険のメリットを深堀しましたが、要は保険はコストが高いために収益性が低く、安全な資産とは言えない、何とも言えない商品というのがわかってもらえたと思います。

じゃあ、初心者さんはどのように資産運用すればいいのでしょうか?

答えは簡単です。

インデックス投資と貯金の二刀流にしましょう!

保険のような安定性も低く、利回りの悪い商品は一切購入せずに。

お金を増やすために「インデックス投資」をしてリスクをとり、すべてのお金の投資に回すのではなく、しっかりと急な不幸や出費に対応できるように安全資産の「貯金」で構える。

これが初心者の最適解だと思います。

最後に今回調べたことを表に下でまとめました。

結局コストのために保険がなんとも微妙な立ち位置になっています。投資(貯金)目的に入る保険、例えば個人年金保険は粗悪商品であることを理解してほしいです。

| 種類 | 投資(インデックス投資) | 保険(個人年金保険) | 貯金 |

| リスク | 大 | 中 | 小 |

| リターン | 大 | 小 | 小 |

| コスト | 0.1% | 20%~30%程度 | なし |

リスクとリターンの最適解は?人によって様々な投資との付き合い方

適正リスクとは?

さてずいぶん長い前置きになりましたが、これから皆さんが資産運用をするには「インデックス投資」と「貯金」の二刀流がよいと伝えましたが、どの程度の資産割合にすればよいのでしょうか?

ここからが皆さんがこのバランスを図るための適正なリスクをとり方について説明していきます。

そもそもあらゆる本で「適正なリスクを取りましょう!」「リスクは皆さんのライフバランスによってさまざまであるために明言できません」的な主張がよく見られます。

まあ確かにその通りなんですが、まず適正なリスクの見つけ方についてしっかりと述べているのは少ないと感じました。そのため私の経験談も踏まえて適正なリスクの見つけ方とリスクとの程よい距離感を伝えていきたいと思います。

適正なリスクの見つけ方:2ステップ 月収分での暴落に耐えられるのか

まず適正なリスクを見つけるためにも初心者は2ステップ段階を踏んでいくのが良いと思います。

①一つ目のステップは小額(10万以下)の投資です。

まずインデックス投資を始めても投資の中では比較的に値動きがあります。これは投資をしたことがないとわからない感覚であり、特に初心者は動揺する事象となります。

適正なリスクを把握するには初心者はリスクを把握するためにもこの投資したお金が減る感覚になれる必要があります。

②二つ目のステップが自分の月収分程度の投資です。

私は1つ目のステップを飛ばしていきなりここから始めてしまいましたが、実際にお金が減る感覚にはすごい動揺したのは覚えています。

私は最初は30万円を全世界分散のインデックス投資にいれたところ、すぐに元手が27万になってしまいました。一日働いても稼ぐことのできないお金が一瞬でなくなるのは何とも言えない喪失感を最初は感じるものです。

正直2ステップまでで自分のお金が減る感覚をしっかりと把握すると適正なリスクがわかってきます。大金を投資に突っ込む前にこのステップを必ず踏むようにしてください。

ここでお金が減っても動揺しない割合、要は暴落でも平常心でいられる距離感が重要になります。

ここまでで私が伝えたい投資における適正なリスクとは

「暴落が起きても市場に常に残り続ける」ことを意味します。

これまでの株式市場が証明したように暴落が起きても市場に残り続けられた猛者だけが大きな資産をつくることができます。私がなんでこのようなことをお伝えしたいというと、これから始まる新NISA制度において私が勧める三菱UFJ-eMAXIS Slim 全世界株式(オール・カントリー)のような一握りの優良全世界分散のインデックス投資においても平均所有年数は5.9年と報告されています(日本経済新聞2022年3月より)。

引用:実際の運用年数より長い「平均保有期間」とは – 日本経済新聞 (nikkei.com)

私がこれまでの記事で紹介したように投資は期間が長ければ長いほどに複利の効果でリターンが大きくなり、15年を超えるとこれまでの歴史ではリターンがマイナスになったことはありません。それでも多くの個人投資家はインデックス投資も暴落で手放していることがわかります。

これは適正なリスクをとることができていなかったことを意味します。多くの日本人は記事で紹介したように暴落で投資商品を売ってしまうようなリスクを取りすぎる人と貯金や保険だけで全くリスクをとらない人に二極化していると感じています。

とはいっても資産が目減りしても動揺しないようにするにはどうすればいいのでしょうか?

これの答えは「自分がどの程度貯金があれば安心できるのか」をしっかりと把握することです。

どの程度の貯金があれば、急な出費に対応できて暮らしにも影響しないのかをしっかりと数字にすることで適正なリスクも見つけやすくなっていくと思います。

ちなみに私の例はこの安全資産(貯金)の割合を300万円としています。これは私が急な出費や仮に職を失っても1年以上は暮らしていける額であるために問題ない額としています。私はこの安全資産以外をインデックス投資で運用しているものとなります。

ただし、私は年齢も30代前半で若いためにリスクをかなりとった資産運用としています。実際に年齢が40~50歳では子供も大きくなり急な出費も増えるためにこの安全資産の貯金の割合は400~500万以上と増えていくと思います。

この貯金の額で忘れてはいけないのは投資の初心者は暴落で動揺しやすく「狼狽売り(安値で売ってしまう)」ことをやりがちです。そんなことが起きないようにするためにもステップを踏んで投資について勉強していくことでこの適正なリスクと上手く付き合っていくことを覚えていきましょう!

色々と話が飛んでしまいましが、最後に私が伝えたいのは

「貯金」「投資」をしっかりと分けて適正なリスクをとること

これが資産運用で最も大切なことなのでまずは資産運用を始めた時にはこれを常に頭に入れてお金と上手な付き合い方を覚えていきましょう!

さいごに

さて今回は少し複雑な控除について書いてみました。この辺りは需要があればまとめてもよいと思います。投資とは別になりますが、控除はしっかりと把握しないと保険会社の言葉をそのまま鵜呑みにしてしまいます。

保険は私はかなり割の合わない不幸のギャンブルだと考えているので本当に優良な保険以外は全く入る検討する必要はなく、特に個人年金保険、終身保険は投資と貯金で代替できるので全く不必要がと感じてます。

また適正なリスクはまだまだかけていないことが多くあります。初心者投資家がやっぱりひっかりやすい項目は多くあるために私としてはこれから多くの記事を発信して皆さんに適正なリスクを見つけてもらうためにも努力していきたいと考えております。

最後に投資の大切さとインデックス投資の基本を知る重要な本を紹介して終わります。ではまた次の記事で!

※このサイトはアフィリエイト広告(Amazonアソシエイト含む)を掲載しています。

コメント